DAI

DAI 是Maker Protocol的主要产品,Maker Protoco 是由Maker DAO来管理和维护的。

DAI的供应量控制

贷款利率: Stability fee

存款利率: DAI Saving Rate(DSR)

通过控制这两个利率,来控制供应量(类似于“升息降息”)

DAI的收入来源是什么?

| 收入来源 | 简介 | 是否主要收入来源 |

|---|---|---|

| 稳定费 | 用户铸造 DAI 时支付的利息 | ✅ 是 |

| 现实世界资产收益 | 投资国债、协议贷款等带来的实际利息收入 | ✅ 是 |

| 清算惩罚收入 | 抵押资产清算时收取的惩罚费用 | ⚠️ 次要 |

| 储蓄率利差 | DAI 储户收益与实际投资收益之间的利差 | ⚠️ 次要 |

🔰 一、什么是 Maker Buffer?

Maker Buffer 是 MakerDAO 协议的“储备金账户”,是一个专门用来应对系统风险的资金缓冲池。

资金来源:

- 用户铸造 DAI 时支付的 Stability Fee(稳定费)

- 用户抵押品被清算时的 Penalty Fee(清算罚金)

- 投资资产的 利差收益(如 RWA 收益)中保留的一部分

这些收入不会马上分发给 MKR 持有人,而是先进入 Maker Buffer,积累成“应急备用金”。

二、Maker Buffer 的核心作用

| 作用 | 说明 |

|---|---|

| 🩹 1. 弥补清算亏空 | 当某笔抵押贷款在清算时 ETH 跌太狠,卖出的钱还不够还债时(比如差 500 DAI),Maker Buffer 会补上这笔缺口,防止系统坏账。 |

| 💸 2. 作为 DSR 支付资金池 | 给用户发放 DAI 储蓄利率(DAI Savings Rate, DSR)时,部分资金来自 Buffer。 |

| 🏦 3. 支撑协议运营/治理提案 | 有时社区治理会决定拿一部分 Buffer 中的资金做协议开发、流动性激励等用途。 |

三、风险与挑战

| 风险点 | 解释 |

|---|---|

| 🧨 清算集中爆发 | 如果市场剧烈下跌,大量抵押仓同时爆仓,Maker Buffer 可能被迅速耗尽。 |

| 🪙 Buffer 不足时会铸 MKR 融资 | 若 Buffer 钱不够,系统会启动“债务拍卖”,铸造新的 MKR 卖掉换 DAI 补窟窿,这会稀释 MKR 持有者利益。 |

| 📉 收入减少时补偿能力下降 | 如果稳定费和罚金收得少(比如没人清算、利率设得很低),Buffer 增长变慢,抗风险能力减弱。 |

✅ 总结一句话:

Maker Buffer 就像是 DAI 系统的安全垫和应急钱包,用来应对贷款清算亏损和支付协议运行成本,是保持 DAI 稳定和系统健康的关键一环。但一旦 Buffer 被耗尽,就可能触发更严重的机制,比如增发 MKR 来“救火”,从而影响整条链的稳定和投资者信心。

案例分析

假设1ETH=2000 USD,质押了5个ETH 到Maker Vault,按照150%的超额抵押率,最多可以借出10000/150%=6666.67 个DAI。保险起见,用户借出5000 DAI,其余1666.67为缓冲区。

情形1:ETH 涨价到 3000 USD。此时5ETH=15000USD,基于150%的抵押率,用户最多可以借出10000 DAI.

情形2:ETH跌到1500USD,此时5ETH=7500USD,7500 USD/5000 DAI=150%。用户面临三个选择:

1.往Maker Vault 质押更多的 ETH;(若不想被清算,就要提高抵押率)

2.还回(所有)5000 DAl+Stability Fee,拿回5个 ETH; (损失利息)

3.还回**部分 **DAl+Stability Fee,增加自己的缓冲区

DAI的防护网之一 —— Colleteral Auction

情形3:ETH 跌到1200 USD,此时5ETH=6000 USD.触发清算,Keeper 介入清算流程;

5个ETH 按照市价折扣3%进行拍卖,每次增加0.5%,直到拍卖成功;

Keeper 使用 DAI 来竞拍,价高者得;

扣除 5000 DAl+ Penalty Fee 等费用,其余 ETH 返回给用户;

Penalty Fee惩罚费

解释:

你之前用 5 个 ETH 抵押,借了 5000 个 DAI。系统要求你要保持足够高的抵押率(比如 150%),但现在 ETH 跌到了 1200 美元/个,所以:

🚨 情况触发:抵押率不够,系统自动清算你

步骤详解

1️⃣ 系统把你的 5 个 ETH 拿去拍卖

- 拍卖起始价打个 97 折(也就是 3% 折扣)吸引人参与;

- 如果没人出价,**每次加价 0.5%**,直到有人愿意买;

- 目的:快速把 ETH 卖掉,换回 DAI,偿还你的欠款。

2️⃣ Keeper 是谁?他们做什么?

- Keeper 就是链上的“机器人”或者参与者;

- 他们会用自己的 DAI 来参与竞拍 ETH,谁出价最高,谁就拿走 ETH;

- 他们之所以愿意买,是因为 ETH 起拍价低,有套利空间。

3️⃣ 清算后的处理方式:

- 系统用拍卖得来的 DAI 先还你的 5000 DAI 债务;

- 然后还要收你一笔 清算罚金(Penalty Fee),比如 13%;

- 剩下的 ETH(如果有多余)会还给你;

- 如果拍得价格高,那 ETH 卖得好,可能还有剩;

- 如果拍得低,那你就亏了更多。

✅ 举个具体数字例子:

| 项目 | 数值 |

|---|---|

| 你抵押的 ETH | 5 个 |

| 当前 ETH 价格 | $1200 |

| 总价值 | $6000 |

| 你欠的 DAI | 5000 |

| 拍卖起始价 | 5 ETH 按 $1164/ETH(3% 折扣)开始 |

- 如果 Keeper 拍到了 5 ETH,支付了 $6100 的 DAI,系统拿出其中:

- 5000 DAI 用来还你的贷款,

- 比如 650 DAI 作为罚金,

- 剩下的那点(如 450 DAI 相当的 ETH)退还你。

💡总结一句话:

ETH 跌了,你抵押不够了,系统强制清算你,拍卖掉你的 ETH,先还你的欠款和罚金,剩下的才还你,不一定有剩,你可能亏钱。

DAI的防护网之二-Maker Buffer

Stability Fee/Penalty Fee等缓慢积攒;

情形4: ETH 跌到 900 USD,此时5 ETH=4500 USD,拍卖后的缺口为 500 USD;

从Maker Buffer 支付 500弥补缺口;

解释:

🛡 DAI 的防护网之二 —— Maker Buffer 是什么?

想象一下 Maker 协议有个“小金库”,这个金库就叫 Maker Buffer。

它是通过系统运行时收取的 利息(Stability Fee) 和 清算罚金(Penalty Fee) 一点点积累起来的。

就像你平时把赚的钱攒起来,留着应急用。

🚨 情景 4:ETH 大跌,清算后还差钱怎么办?

- 原本你用 5 个 ETH 抵押,借了 5000 个 DAI;

- 现在 ETH 跌到 900 美元,所以你这 5 个 ETH 现在只值 4500 美元;

- 系统拍卖 ETH 得到的钱不够还你的 5000 DAI 欠款,差了 500 DAI;

💡那差的钱去哪补?

- 系统就会从这个“Maker Buffer(金库)里掏出 500 DAI”来补上这个窟窿;

- 保证整个系统不会因为你这一单亏损就破产。

✅ 总结一句话:

ETH 跌太狠,你的抵押品卖了也不够还钱,Maker 会动用自己之前攒下的利息和罚金收入(Maker Buffer)来“垫付”这笔差额,确保系统健康运行、DAI 不出事。

DAl 的防护网之三– Debt Auction

情形5:ETH跌到 900USD,此时5ETH=4500USD,拍卖后的缺口为500 USD,而Maker Buffer 里只有100 DAI,资金缺口为400 USD。

- 增发 MKR 进行拍卖;

- 用户使用 DAI参与拍卖,拍卖得到的 DAl来弥补缺口;

- 一种对社区治理惩罚的方式;

解释:

这是 DAI 的第三道“防护网”,叫做 Debt Auction,意思是“债务拍卖”。

假设你之前用 5 个 ETH 抵押借了 5000 DAI,但现在 ETH 跌到 900 美元,总共才值 4500 美元。

系统把你的 ETH 拍卖掉后,只换回了 4500 DAI,还有 500 DAI 的窟窿没补上。

系统本来可以从 Maker Buffer(金库)里拿钱补,但现在里面只剩 100 DAI,还是不够,差 400 DAI。

这时候,系统就会启动最后一招:增发 MKR(Maker 的治理代币)来卖钱。

具体做法是:

系统“印”出一些新的 MKR,放到市场上进行拍卖;

用户用 DAI 去竞拍这些 MKR,谁出价高就能买到;

拍卖收到的 DAI 就被用来填补那 400 DAI 的缺口。

这相当于社区治理的惩罚措施:

因为系统风险管理不到位、风险太高,所以最后要靠稀释 MKR 持有者的利益来“兜底”。

换句话说,MKR 被增发了,老持有者手里的 MKR 相对贬值了,社区承担了代价。(通货膨胀了)

总结一句话:

当拍卖抵押品的钱不够还债、金库又没钱时,系统就会增发 MKR 拍卖换钱来补窟窿,这种机制确保 DAI 不出问题,但会惩罚整个社区和 MKR 持有者。

MakerDAO 的运行机制

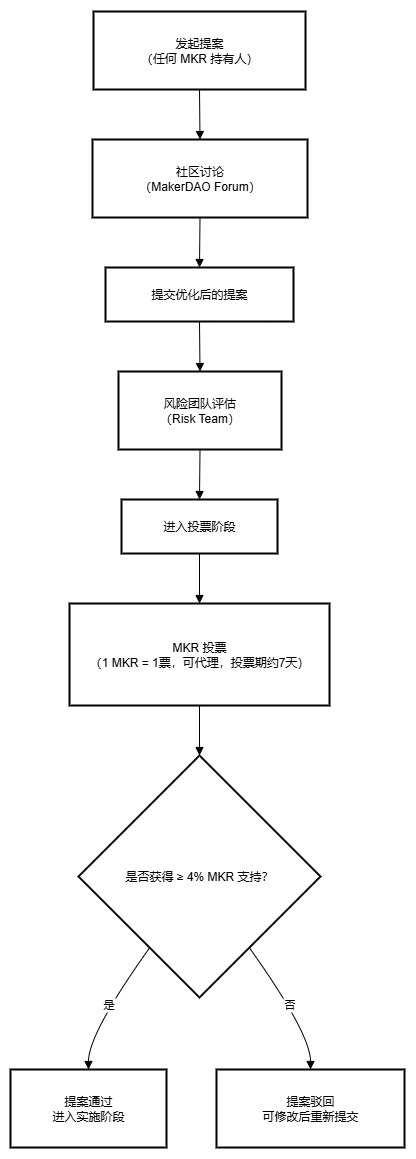

【一】提案阶段

- 发起提案:任何 MKR 持有人都可以发起新提案;

- 在 MakerDAO 社区进行公开讨论;

- 提交优化后的正式提案;

- Risk Team(风险评估团队)对提案进行评估和建模分析。

【二】投票阶段

- 每一个 MKR 代币代表一票投票权,支持投票代理(Delegate);

- 投票期通常持续 7 天;

- 最终根据投票结果决定提案是否通过(一般需超过 4% MKR 持有者同意)。